創業財務觀念必看!想創業當老闆先學會會計財報、稅務及資金流!

相信每個人的心中都有一個老闆夢,不想要過著日復一日的社畜人生,就捲起袖子來創業吧!但對於創業當老闆,你知道要先具備好哪些能力嗎?一家企業最重要的就是它的財務狀況,今天就要來手把手的教你創業當老闆需要具備的三大能力,創業財務觀念必看!想創業當老闆先學會會計財報、稅務及資金流!

如果想創業,作為老闆需要的三大能力!

今天先不研究心理層面,單就創業需具備的硬實力,簡單列舉以下三點

1. 了解稅務知識

當老闆最常碰到的就是兩種稅:營業稅與營所稅,營所稅的全名是「營利事業所得稅」,顧名思義就是公司的所得需要繳的稅,繳稅時間為每年的五月底,稅率固定為20%,沒有級距的問題,跟個人的所得稅還是不一樣的。

而營業稅是只要產生交易行為就需要繳稅,繳稅的錢是消費者要付給國稅局的,公司只是負責代收。營業稅的繳稅時間為2個月繳一次,每個奇數月(1、3、5、7、9、11月)的15日就必須要申報繳稅。

2. 看懂會計、財務報表

如果要知道一個人健不健康,可以參考他的體檢報告,而一家企業健不健全呢?就可以看它的會計報表與財務報表了,簡單來說,可以從這些資料得知每個月的收入從哪裡來、有多少、支出了多少、支出到了哪裡、結餘又是多少等,有了這些表格,就可以更能掌握公司的方向,也能更早做好布局,才不會發生頭痛醫頭、腳痛醫腳的狀況。

3. 資金流與利潤的重要

一開始先做一下名詞解釋:

資金流:也稱作現金流,指的是公司收到的錢與付出去的錢之間的流動。

利潤:則是我們常說到的收入-成本-支出=利潤,比較需要時間的累積,利潤表示的是公司賺了多少錢。

而資金流則是代表了公司的現金流動,兩者不一樣,卻也都一樣重要,因為公司一定要賺錢,而且也要有一定的現金來周轉,所以一定要區分清楚喔!

公司會計、財務報表及資金流該怎麼看?

可以透過以下常見的四大報表來開始入門,以下簡單的介紹該怎麼看:

1. 資產負債表:

資產負債表是一個讓老闆了解,在當下的時間點公司的財產狀況,就其表名稱所述,公司的資產:擁有多少現金、銀行存款、應收帳款還未收等等;相對的就是公司的負債,欠了多少錢沒還、應付帳款還未付等等;而資產減掉負債所餘的淨額就稱為業主權益。而資產負債表就充分的顯示著上述三者。

2. 綜合損益表:

綜合損益表則是一段時間的區間,內容為:營業收入-營業成本=營業毛利,營業毛利-費用 = 營業淨利,再跟一些業外收入、業外費用加加減減,算出來為稅前的淨利,再扣除稅賦之後,即為淨利,可以檢視公司在這段期間有沒有賺錢、賺了多少錢。

3. 現金流量表:

記錄了公司在「一段特定時間」(通常為月、季)內,所有現金流入、流出的狀況,現金流量表中,又區分三種活動的現金流,分別是:「營業活動現金流」、「投資活動現金流」以及「籌資活動現金流」。可以將現金流依照其「來源」與「目的」做分類,使表格的呈現更加清楚並且有結構。

4. 股東權益變動表:

顧名思義就是公司在一段特定期間,股東權益變動的情形,透過股東權益變動表,投資人可以了解發放了多少股利、公司的歷年盈餘累計,以及股東投資或減資了多少錢。表格內通常會記錄著公司的股本、資本公積及保留盈餘等。

如何記錄公司的支出&稅務?

公司設立後,企業主立即要面對的就是公司的會計帳務及稅務申報問題,該自行記帳還是委外記帳?台灣中小企業常有所謂的內外帳,指的又是什麼?先來了解清楚以後再做選擇吧。

公司的帳務記錄,通常可以分成兩者:一個是由會計師處理,用來申報營業稅和營所稅的「稅務帳」,也稱為「外帳」,另一個是內部營運狀況評估使用的「財務帳」,也稱作「內帳」。

一般中小企業的公司,外帳通常會外包給外面的會計師事務所處理,專業的會計師對當下的稅法、會計法會比較清楚,也能提供一些節稅的建議。

公司內部的內帳,則會透過常見或簡單的記帳軟體、會計系統來製作相關報表,一般會由熟悉會計、財務科系背景的員工負責操作,不論有無憑證或收據,皆依實際財務狀況把每一筆資料詳細記錄下來,就像「流水帳」。

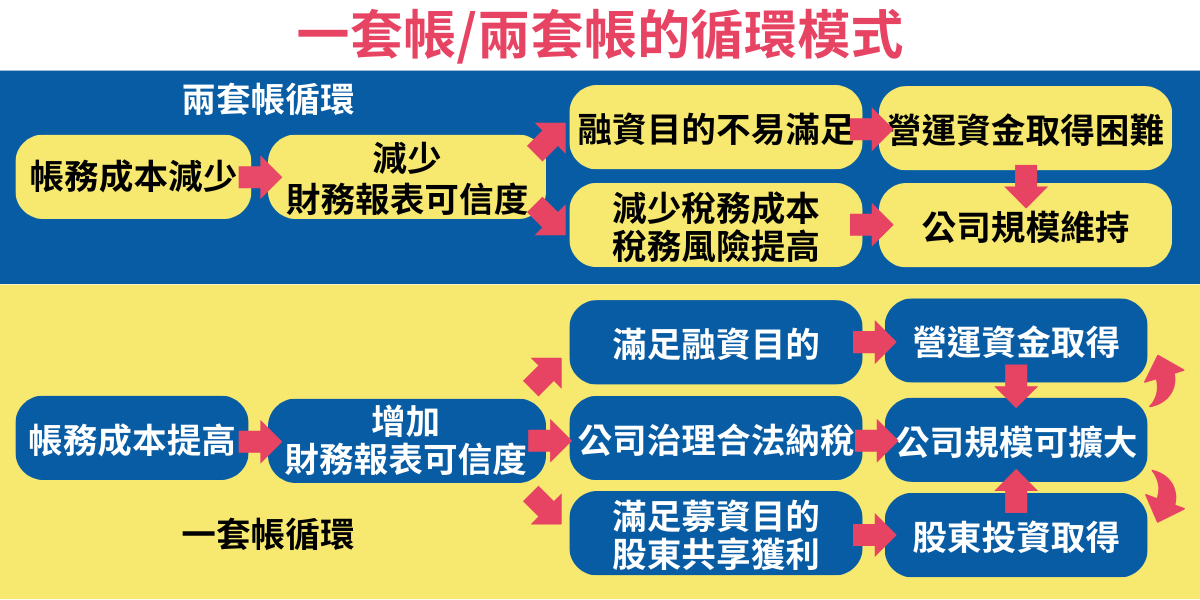

簡單來說,一套帳與兩套帳的差異指的是內帳、外帳是否分開記帳,一套帳與兩套帳都有存在的價值及目的,因為兩套帳降低了中小企業的帳務/稅務成本,故形成台灣中小企業盛行兩套帳的機制。但兩套帳的公司無法透過財務報表與外界溝通,造成籌資上的困難。

一套帳的缺點是成本較高,包含錢還有人力。但確實有非常多的好處,如果記錄完善,是可以從帳務看出三流的變動方向及金額,包含現金流、憑證流及貨物/勞務流。此種帳務更能真實反映公司的損益,做好財務規劃,減少股東間的糾紛,也較有機會獲得募資,將公司經營得更完善。

其實兩套帳要轉換成一套帳也是有轉換機制的,也就是整帳,但這樣的轉換必須有經營者的堅持,才有辦法推動,經營者對公司未來的遠景與展望,是讓經營者可以持續堅持的主要原因。

企業採用內外兩套帳的6個原因為何?

1.方便作帳

部分企業主因為沒有專業會計背景,在未仔細瞭解內外帳利弊就貿然採用此記帳方式,想著應付國稅局卻忽略記帳的重要性。

2.節省記帳費用

若想要整合管理內外帳,公司會計人員需要憑證及核對資金出入狀況來依序記帳,才能將每一筆資金完整記錄於帳冊中,這個流程繁複且作業時間長。簡單來說,需要先向採購部門或相關人員取得發票,並確認資金用途,若沒有如期付款而是賒帳的話,還要再多花時間做一筆沖帳的會計分錄,所以採行一套帳專業服務的費用通常較高,令許多資金有限的企業主望之卻步,因而選擇內外帳的方式減少麻煩,但卻沒有考慮到後續可能引發的問題。

3.規避營業稅、營所稅

有些企業為了減輕稅務負擔,部分收入會選擇漏開發票,有相關支出時也因為「無法」取得合法憑證,只記錄於內帳上。若沒有合法憑證,製作外帳的會計人員不會將這些資金紀錄於帳冊中,企業就會有逃漏稅的嫌疑,情節嚴重者會面臨相關懲處。

4.高薪低報短漏勞保費

部分企業主為了減少人事支出,會將實際薪資支出紀錄於內帳中,再利用獎金或其他名目組成薪資結構於外帳中,以最低薪資為員工投保,藉此省下勞保費支出,但這可能會面臨偽造文書罪、詐欺罪和民事賠償的風險。

5.高薪者短漏綜所稅

有些高收入者會利用內帳之便,以人頭分拆自己的薪資,或是用其他名目刻意低報薪資所得。但負責外帳的人員對公司營運並不了解,僅依據公司提交的憑證與相關資料作帳,讓有心人士可以少繳個人綜合所得稅。

6.虛設名目減少稅負

內外帳分開,同時也讓企業有機會製作虛假的發票憑證,藉此減少應繳的稅金。曾有知名服飾電商向外購買大量不實發票來申報營所稅,營業人利用發票之進項稅額扣抵銷項稅額,規避部分營業稅金額。最後還是被國稅局發現並移送檢辦,各單位負責人員皆遭到判刑處分,企業也需繳交罰金和補繳逃漏稅額。

採用內外兩套帳的4個風險有哪些?

內外帳給予某些企業短漏稅務的管道以減少開銷,但隨著業務成長,企業內外帳差異會越來越明顯,也會衍生許多財務和法律問題,以下是企業選擇內外帳後可能延伸的風險:

●向銀行融資遭拒

● 向投資人募資失敗

● 帳務缺口與遺留歷史問題

●稽徵機關查核無法提出有力證據

不論是向銀行申請融資或是與外部投資人募資,必會透過財報來進行檢視與審核,因為稅務帳無法完整呈現公司營運狀態,會造成銀行及投資人的投資風險增加,即使公司很有潛力,如果無法提供清楚的帳務資料往往很難說服銀行與投資人。內外帳所呈現的差異與矛盾,往往需要再進行整帳才有合作機會。

另外,當企業符合政府補助資格或想要申請盈虧互抵優惠時,稽徵機關會要求會計師簽證,查核一年度的帳務,若發現帳目上有缺漏,可能因此被處罰金或判刑。

是否適合採內外帳的評估要點有哪些?

● 一人公司:如果沒有其他股東需要交代經營成果,自然就不存在股東糾紛的風險。

● 資本額小:雖然有其他股東,但投資金額都很小,使得追求數字正確性的效益遠低於成本。建議要事先溝通,讓股東知道其中的利害關係,取得其理解與同意。

● 總交易筆數不多且交易金額小:創業初期交易金額不大且性質簡單,總交易筆數不多,出錯、誤差的風險較低。

● 無融資需求:所從事的產業資金需求不大,自有資金就足夠應付,不需要向銀行融資、也不需要尋求天使投資人、創投、國發基金等外部資金,即不需要提供財務報表給債權人或潛在投資人作為判斷依據。

相反的,如果不是以上情況,採用內外兩套帳就會存在很高的風險。建議可考量採用一套帳所需投入的時間、人力、金錢成本,與所能承擔的風險程度,再作出取捨。

一套帳雖然初期成本較高,卻能提供企業更全面的節稅建議及租稅優惠,在有專業稅法觀念的會計人員協助下,讓企業主在法律保障下合法節稅。唯有做好一套帳,創業者才能夠做到每個月看損益表與現金支出表,清楚掌握公司營收從何而來?每月毛利率如何?所有費用的差異在哪?確實做好現金流規劃,避免現金短缺造成跳票或週轉不靈的大問題。有效的財務管理,能減少企業不必要的花費,讓創業者專注於營運上,使事業發展穩健踏實、蒸蒸日上。

延伸閱讀:

一人公司需要保勞健保嗎?自由工作者投保申報、內容、流程一次看!

如何申辦工商登記?工商登記流程?工商登記費用是多少?

本網頁所載資料僅供參考與資訊提供之用,相關內容若有異動,請以主管機關或主辦單位之正式公告為準